锐见丨2023年为何要重视国企改革?三条投资主线布局国企改革主题

内容来源:华西证券研究所

作者:李立峰、冯逸华

2023年为何要重视国企改革?

1

新一轮国企改革深化

提升行动拉开序幕

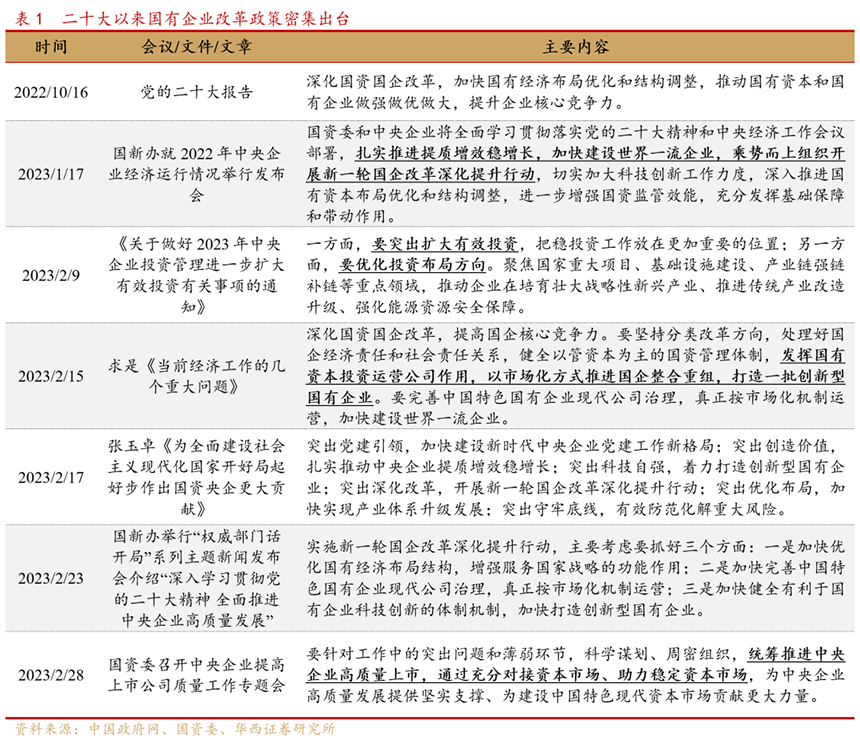

新一轮国企改革深化提升行动聚焦三个方面。2022年国有企业改革三年行动收官,在制度完善、结构优化、效率提升等方面取得明显进展。党的二十大专门部署了深化国资国企改革,2023年作为二十大的开局之年,将乘势而上深入实施新一轮改革深化提升行动。2月23日在国务院新闻办举行的“权威部门话开局”系列主题新闻发布会上,国资委表示新一轮改革主要考虑抓好三个方面:1)一是加快优化国有经济布局结构,推进战略性重组和专业化整合,推进新型工业化和现代化产业体系建设;2)加快完善中国特色国有企业现代公司治理;3)加快健全有利于国有企业科技创新的体制机制,加快打造创新型国有企业。

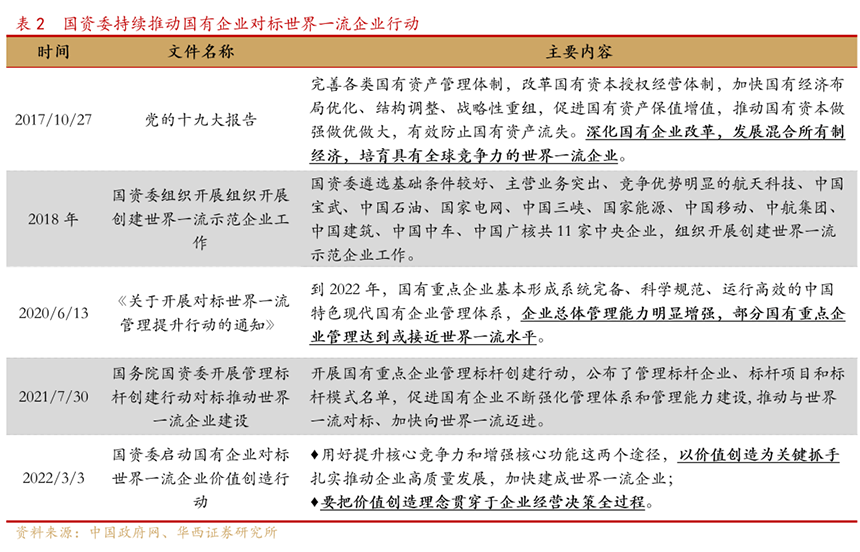

国有企业对标世界一流行动抓手从“管理提升”转向“价值创造”。早在2018年,国资委遴选航天科技、中国石油等11家中央企业,开展了创建世界一流示范企业工作。2020年6月13日,国资委印发《关于开展对标世界一流管理提升行动的通知》,以加强管理体系和管理能力建设为主线展开部署,补齐管理短板。新一轮改革提升行动以提高国有企业核心竞争力和增强核心功能为重点,将全面采取建设世界一流的相关行动。3月3日国资委召开会议,对国有企业对标开展世界一流企业价值创造行动进行动员部署,以价值创造为关键抓手,要求国有企业将价值创造理念贯穿于企业管理运营、有效激励约束等经营决策全过程。从价值衡量角度看,国企将聚焦于劳动生产率、净资产收益率、经济增加值率等效率效益指标的提升,国有上市企业市值或成为重要关注指标。

2

国有企业是稳增长政策

落实到位的重要杠杆力量

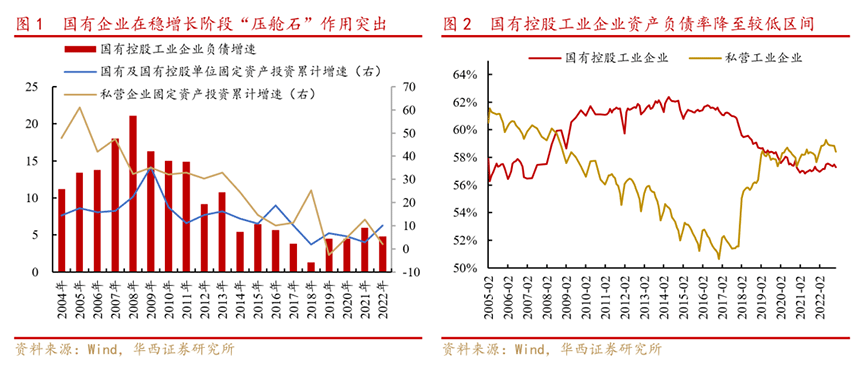

国有企业是将宏观政策调控政策落实到位的重要杠杆力量。在宏观经济面临较大压力年份,如2008年、2012年、2014年、2018年等年份,宏观政策逆周期调节,国有企业及控股单位往往先行扩表,企业负债和固定资产投资完成额增速先后上升,在稳住经济大盘中“压舱石”作用突出。

国企杠杆率从控转稳,具备投资扩张空间。高增长阶段我国国有经济布局“大而不优”带来高负债风险,2015年我国开始“去杠杆”,国有企业杠杆率持续下降,至2020年国有控股工业企业资产负债率已低于私营工业企业,2022年末为57.29%,已位于历史较低区间。2023年国资委对央企资产负债率的要求从“控”转至“稳”,国资国企借助财务杠杆扩大再生产的空间有所上升。

扩大有效投资和优化布局双向推进。量方面,政策明确要求2023年中央企业把稳投资工作放在更加重要的位置,照“抓紧推动实施一批、系统谋划新增一批、提前研究储备一批”的项目推进接续机制,加快项目开工建设;质方面,加快优化国有经济布局结构的目标,要求国有资本从以前产能过剩、经济效益低的重工业领域,调整到更好服务于国家战略和民生目标的领域。具体而言,我们认为国有企业投资扩张主要有以下方向:1)公共服务网络与基础设施建设,如能源、电力、数字化等基础设施和国家重大项目建设;2)产业链补链强链,包括对集成电路、工业母机、新材料等关键领域的科技投入:3)“一带一路”海外布局:发挥要素禀赋优势,与“一带一路”沿线国家展开技术、资源、产能上的合作。

3

国企估值修复是中国特色

估值体系的重要特征

国有企业具有鲜明的中国特色标识,如我们前期报告《中国特色估值体系下的国企重估之路》所述,国有企业支持财政收入的功能开始上升,盘活国有资产、提升经营效益在土地财政消减的大背景下具有充足的动力。

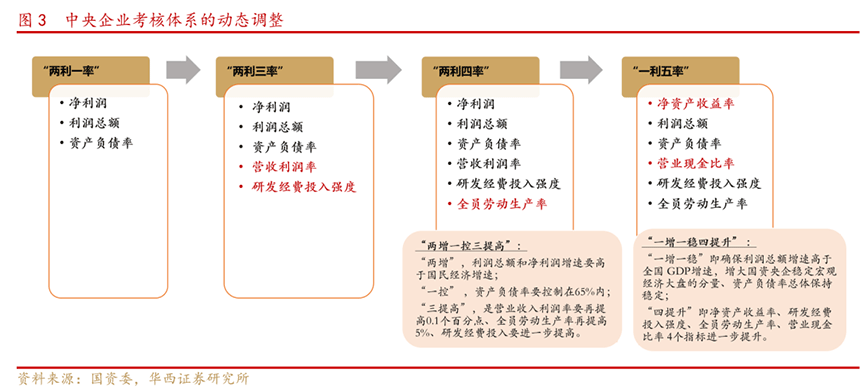

央企考核体系逐渐完善,经营质量要求提升。国企增质提效要求的提升,在国资委对中央企业考核指标的演变中得以体现。2019年国资委提出“两利一率”,即净利润、利润总额、资产负债率;2019年末将营收利润率和研发(R&D)经费投入强度纳入考核指标,形成“两利三率”指标体系,更加突出投资回报,增强央企创新力;2021年国资委引入全员劳动生产率指标,形成“两利四率”考核指标体系,2022年基于此提出“两增一控三提高”的总体要求,通过预算管理和业绩考核等工作将指标分解到每一家中央企业;2023年中央企业考核指标进一步调整为“一利五率”,国资委提出“一增一稳四提升”的年度经营目标。

从考核指标的具体变化来看,1)净资产收益率(ROE)替换净利润指标,直接体现出国资委对中央企业资本回报质量要求的提高,引导中央企业更加注重净资产创利能力和收益水平;2)营业现金比率替换营业收入利润率指标,引导中央企业更加注重现金流的安全,体现国资委“要有利润的收入和要有现金的利润”的监管要求。

估值体系重塑的核心,在于核心竞争力确立下ROE等盈利指标的改善。从价值创造的角度看,国企改革至此,中央企业高质量发展目标瞄准核心竞争力的提升,未来不管是体制机制完善还是结构布局的调整,最终在经营层面都将体现为效益指标的显著改善,这是构筑中国特色估值体系、推动国央企估值重塑的核心;从估值认可的角度看,对盈利质量、现金流安全的重视,更加符合资本市场投资者的审美,能够更加有效向各方投资者传递优质国有上市企业的投资价值。

三条思路布局国企改革主题

1

激励机制:股权激励+盈利改善

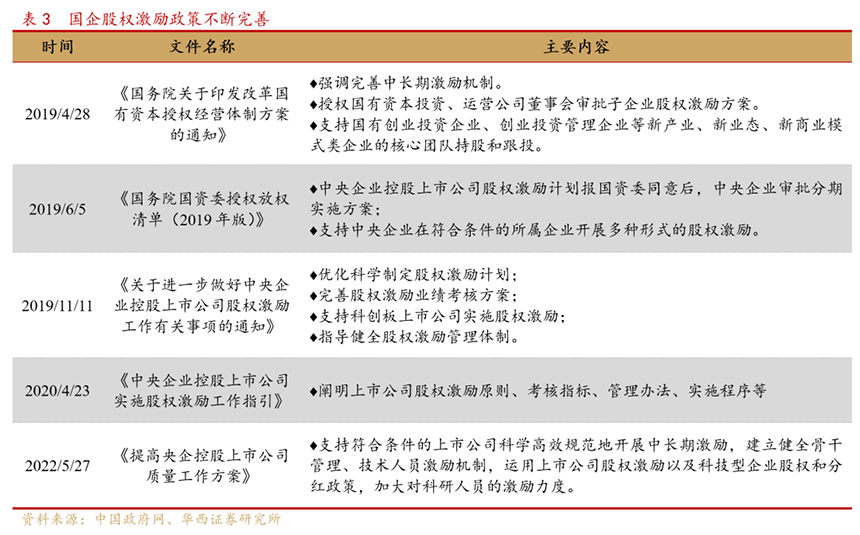

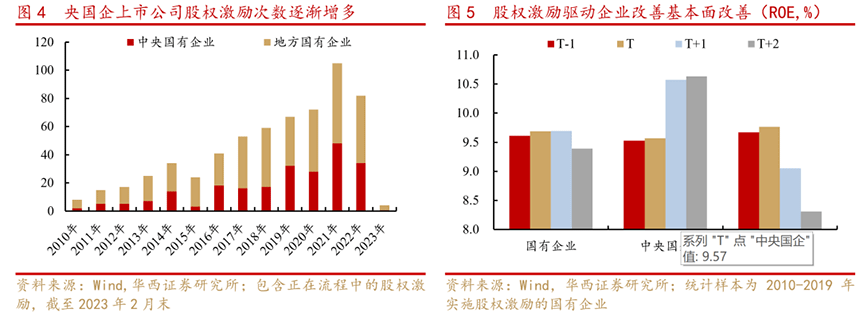

股权激励大幅增加,理顺利益机制。在2019年11月11日,国资委印发的《关于进一步做好中央企业控股上市公司股权激励工作有关事项的通知》为央企股权激励打开政策空间。2020年5月国资委再度印发《中央企业控股上市公司实施股权激励工作指引》,为央企控股上市公司实施股权激励提供了系统、明确的实践指导。从数量上看,央企上市公司自2019年起实施股权激励的次数明显增多,2021年、2022年中央企业和地方国企股权激励次数共计达到105次、82次。

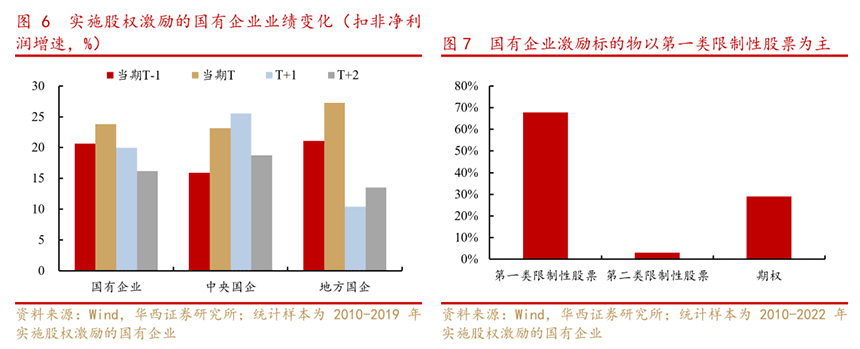

股权激励对企业业绩具有提振作用。股权激励将核心员工奖励条件和上市企业未来的业绩绑定,对公司经营具有正向促进作用。以T为股权激励授予当年,T-1、T+1、T+2分别为授予前一年、后一年、后二年,统计2010-2019年以来实施股权激励的国有企业经营数据,发现样本内国有企业ROE中位数在股权激励授予当年(T期)、后一年(T+1期)均呈现小幅改善的趋势,其中中央企业在授予后一年(T+1)的ROE改善尤为明显。从盈利增速看,在股权激励授予当年至后两年,国有企业扣非净利润增速中位数均保持在16%以上,央企在授予后一年表现出盈利增速的显著提升。

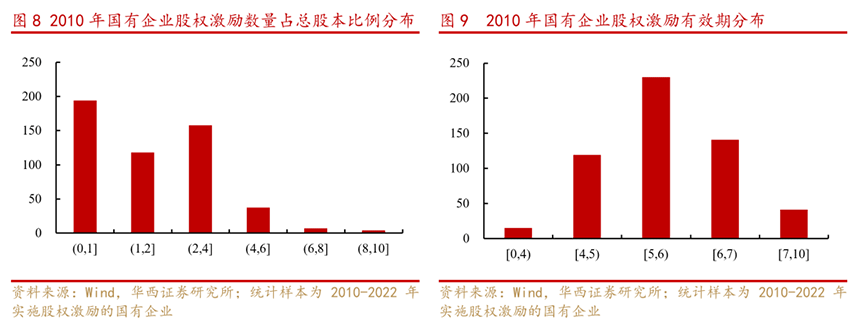

国有上市公司股权激励偏向中长期驱动。衡量股权激励对员工利益的绑定程度,一看激励工具,二看激励数量和激励时间,三看考核目标。在激励工具上,限制性股票具有定价折扣优势,其中第一类限制性股票激励对象需在授予时出资认购,锁定资金压力更大;激励数量上,股权激励数量占比越大、激励有效期越长,中长期驱动激励越强;从考核目标看,当考核维度较多且目标较高时,公司对未来发展信心较强,基本面出现改善的概率也较高。国有上市公司股权激励偏向中长期驱动,2010年以来国有企业激励标的物以第一类限制性股票为主,占比67.8%,其次是期权,占比29.1%,第二类限制性股票占比3.1%;股权激励的数量占总股本的比例在1-4%区间的国企占比较高;激励有效期以4-7年居多,一般对应2-5年的业绩考核周期。

筛选兼具股权激励和业绩改善潜力的国有企业标的。1)优选激励力度大的:激励总数占总股本比例大于1%;2)利益绑定较深的:第一类限制性股票激励,有效期在4年以上;3)业绩预期改善大的:基于Wind盈利预测(预测家数超过5家),2023年预期同比增速改善或2023年一致预测净利润高增(预测同比增速大于50%)的公司。

2

优势整合:重组整合+引入战略投资者

重组整合仍是下一阶段国企改革深入推进的主线之一。党的十八大以来,以供给侧结构性改革为主线,国有企业的重组整合密集推进。国企改革三年行动期间,共有4组7家中央企业、116组347家省属国有企业以市场化的方式实施了战略性重组,开展专业化整合2150次,新组建和接收中国星网、中国稀土集团等8家中央企业。2023年2月23日“权威部门话开局”系列主题新闻发布会上,国资委表示将持续用好重组整合这个重要抓手,加快国有资本布局优化和结构调整。

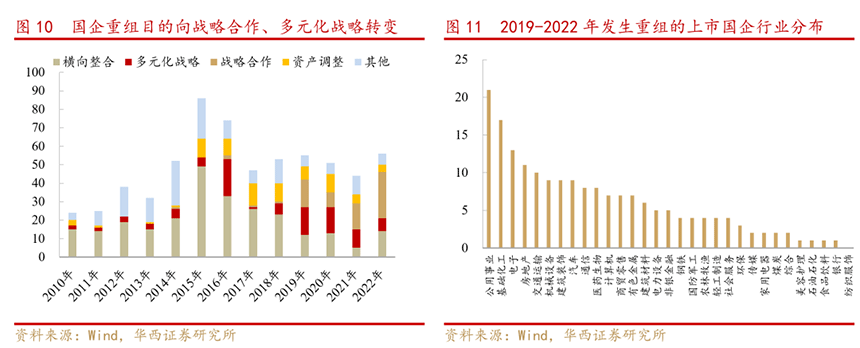

国企重组不断聚焦重点领域、关键环节。从重组目的来看,2019年以来国企上市公司以多元化战略、战略合作为目的的重组比例增多;从行业上看,2019年以来发生重组并购的国企多分布于传统产业低碳转型(公用事业、基础化工、有色金属、建筑装饰等)、高端制造(电子、计算机、军工等)、生命健康领域(如生物医药)。从2022年至今上市央企实施的16起重组整合事件看,属于军工、水泥等细分领域的居多。

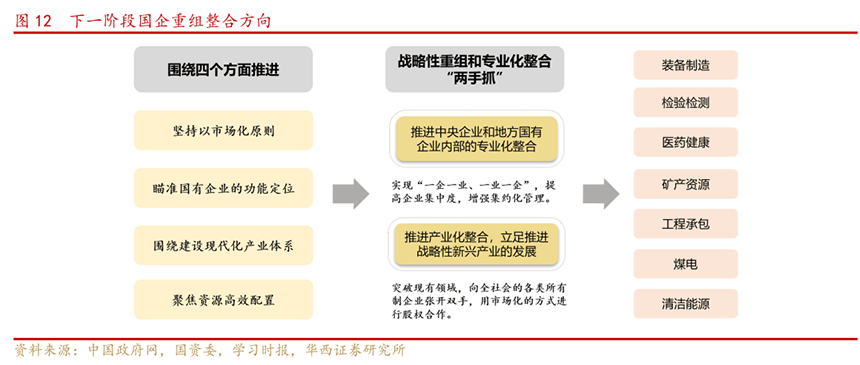

战略性重组和专业化整合“两手抓”,关注关键领域整合机会。伴随新一轮国企深化改革,围绕国有资本优化布局和建设世界一流企业目标,国企并购重组的潜在机遇丰富,下一阶段中央企业重组整合聚焦在两个方面:一是中央企业和地方国有企业内部的专业化整合进一步加强,实现“一企一业、一业一企”,主责主业更加聚焦;二是产业化整合的推进,更大力度布局前瞻性战略性新兴产业,突破现有领域,以市场化方式与各类所有制企业进行股权合作。具体而言,关注装备制造、检验检测、医药健康、矿产资源、工程承包、煤电、清洁能源等领域的专业化整合机会。

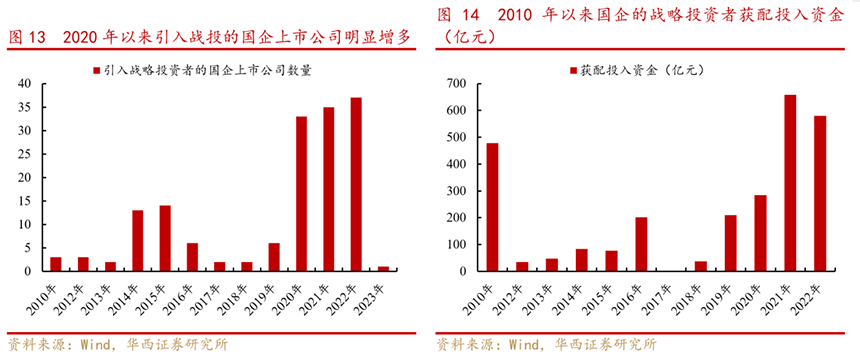

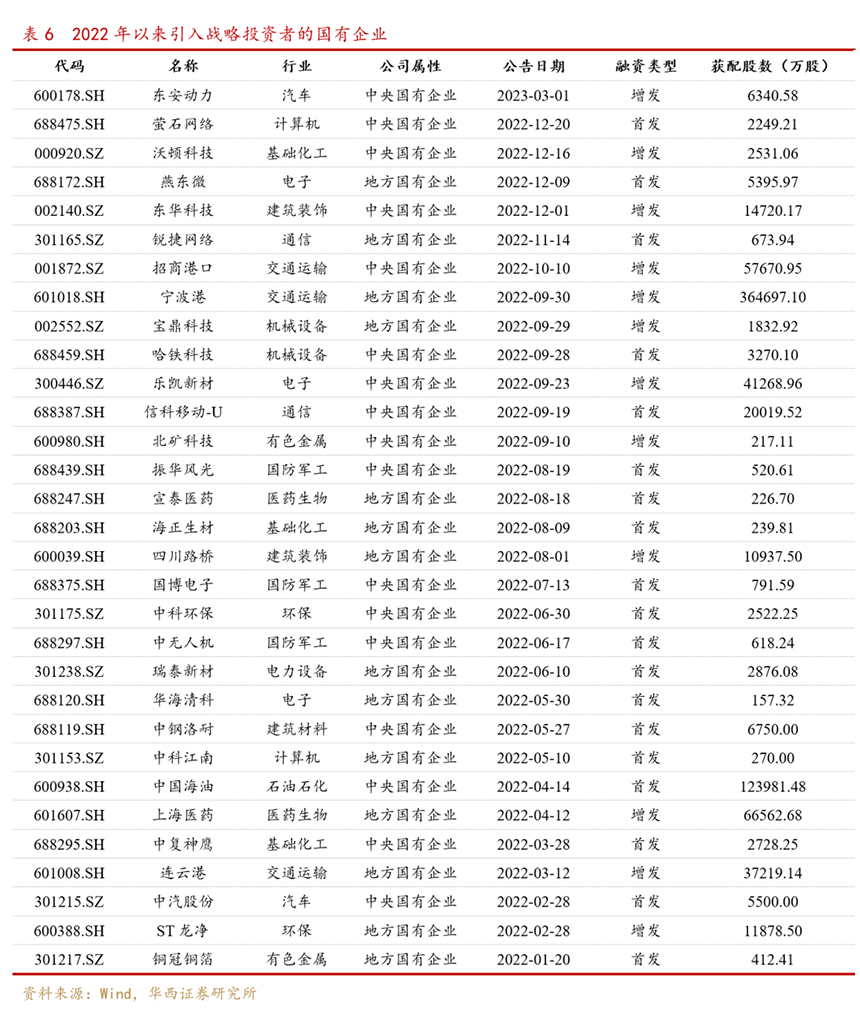

国企引入战投加速,优化国企经营机制。引入战略投资是推动国有企业经营机制转换的关键力量。通过引入战略投资者可以直接、快速地对股权结构进行调整,促进多层次的合作和资源共享。2020-2022年国企改革三年行动期间,引入战投的上市国企数量明显增多,战投获配投入资金也显著提升;行业上,2022年引入战投的国企多处于电子、军工、计算机、医药生物、交运等板块。当前国有资本投资管理体系改革提上重要议事日程之际,引入战投仍然是继续优化企业科学决策机制、产业布局的重要途径。

3

稳定分红:高股息+盈利稳定

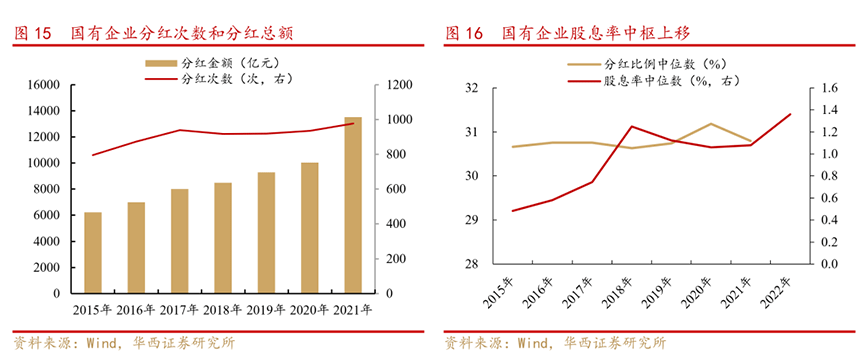

政策鼓励优化利润分配,国企股息率中枢上移。在政策鼓励下,2015年来国有上市企业的分红次数和分红总额逐年增多,年度分红比率中位数稳定在31%上下,股息率中位数中枢2015年至2022年从0.58%抬升至1.36%。2022年5月27日国资委印发的《提高央企控股上市公司质量工作方案》继续表态支持央企“制定合理持续的利润分配政策,鼓励符合条件的上市公司通过现金分红等多种方式优化股东回报”。

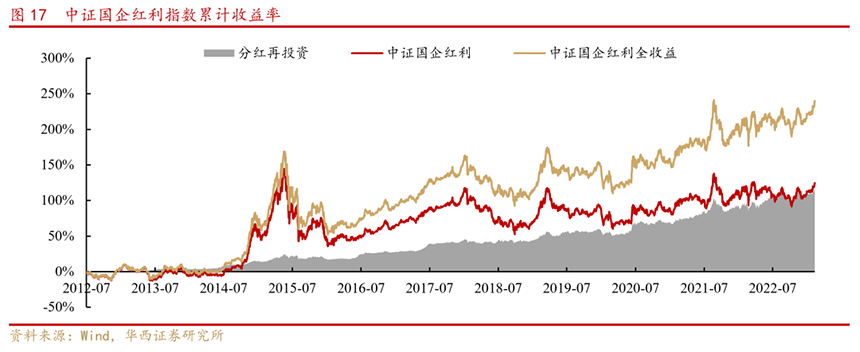

上市国企持续稳定的分红收益在总收益中占比近半。上市国有企业通常具有稳定的盈利能力和现金流,积极实施分红激励、提高股息率是其吸引投资者、实现保值增值的重要手段之一。以中证国企红利指数为例,2012年7月至今累计全收益为240%,其中分红再投资的收益持续积累,累计收益达到115%,占全部收益的48%。

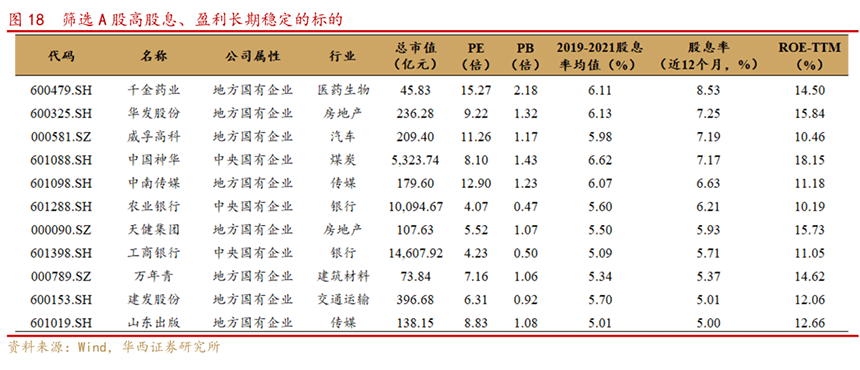

筛选高股息+盈利稳定的国有企业:1)2019-2021年三年连续分红且年度股息率均在4%以上、三年均值超过5%,近12个月股息率超过5%;2)2020年和2021年ROE、2022年前三季度ROE-TTM均在10%以上。